不管是投资基金还是股票,我们都需要用最合理的指标去判定这个标的值不值得我们入手。什么样的公司才是好公司?股票我们可以直接阅读该公司的详细资,而基金我们更多是去关注基金经理的赚钱能力。

但我们也需要去了解基金的持仓股的好坏,因为并不是每个基金经理都会认真负责去挑选符合本基金投资理念的标的。

那怎样去判定这些股票是不是“好”?

ROE是最好的度量指标

股神巴菲特对于长期投资的箴言,提及的为数不多的衡量指标就是ROE。

一个公司是否优秀,如果只用一个财务指标,那就是 ROE。ROE 体现了企业内在的增长潜力,决定了长期复利增长的极限速度。

茅台指标分析

ROE中文名称为:净资产收益率,是衡量上市公司盈利能力的重要指标。指利润额与平均股东权益的比值,该指标越高,说明投资带来的收益越高。净资产利润率越低,说明企业所有者权益的获利能力越弱。

这里我直接告诉大家几个关于ROE的指标,当前A股中主板、中小板、创业板的ROE分别为11.1%、9.7%和7.2%,可以认为如果一家企业长期ROE保持在15%以上,那就可以说是非常优秀的了。

PB可以衡量除了“好”是否还“便宜”。

通常ROE高的公司,理论上PB 一般也较高。较难出现ROE 较高而PB 长时间处于低位的情况。

有时较高的PB 并不一定意味着贵了,需要结合盈利质量来看,典型的比如白酒和白电长期ROE 在20 上下,PB 在4-5 倍。

高 ROE 的个股如果以过高的 PB 买入,可能较难实现盈利。低 ROE 个股如果以足够低的 PB 买入,也可能因不成长而长期处于低 PB 状态。理论上以低价买入高ROE+低 PB”组合最好,可认为是“便宜的好公司。

所以要选出优质的好且便宜的公司我们可以构建起一组策略:

PB-ROE策略,即从个股的PB与ROE指标来综合判定这家公司的长期盈利能力。

具体到细分行业的运用,我们可以在如下行业中运用PB-ROE 策略:

(1)ROE>15%且 PE<30 倍的二级行业有:

白电、饮料制造、食品加工、金属非金属材料,这些行业盈利水平较高且估值较低,性价比较好。

(2)ROE<15%且 PE>40 倍的二级行业有:

医疗服务、船舶制造、通信运营、计算机设备、生物制品和半导体,这些行业估值相对较高,性价比不如以上。

理论上,越往右下方的行业性价比越高,但不同行业的估值体系不尽相同,不能一概而论。

比如,周期行业在PE 或 PB 很低的时候,可能面临着一轮周期繁荣的结束。

而 TMT 行业由于有大量的研收开支,处于成长期,ROE 水平通常较低,估值也较高。

但有个行业需要特别提醒,那就是消费行业。

消费股长期 ROE 普遍较高,且能穿越周期,易出长期牛股,2017 年伯克希尔哈撒韦的重仓股中,苹果 ROE 达 37%,卡夫亨氏 18%,可口可乐长期 ROE 在 25%附近,如果不是17 年主要受税改和非经常损益影响ROE还会更高。

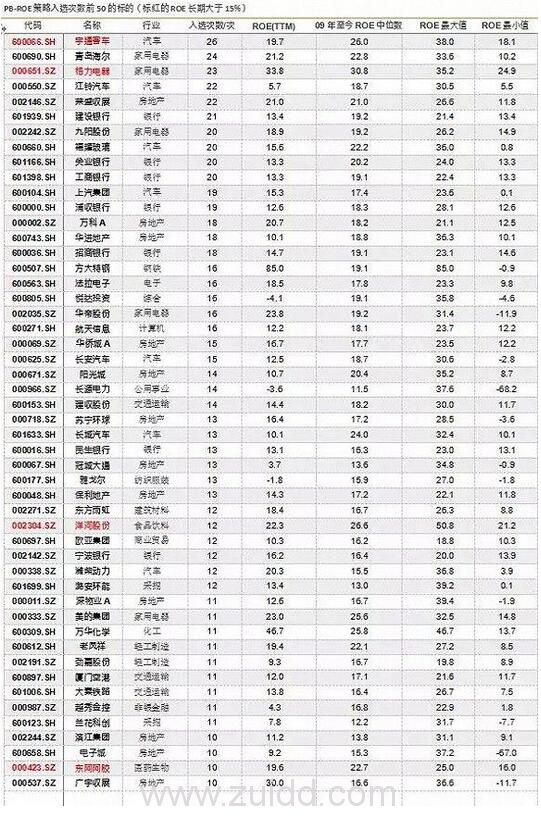

最后附上PB-ROE 策略入选次数前 50 的标的名单: